Фото с сайта gov-news.ru

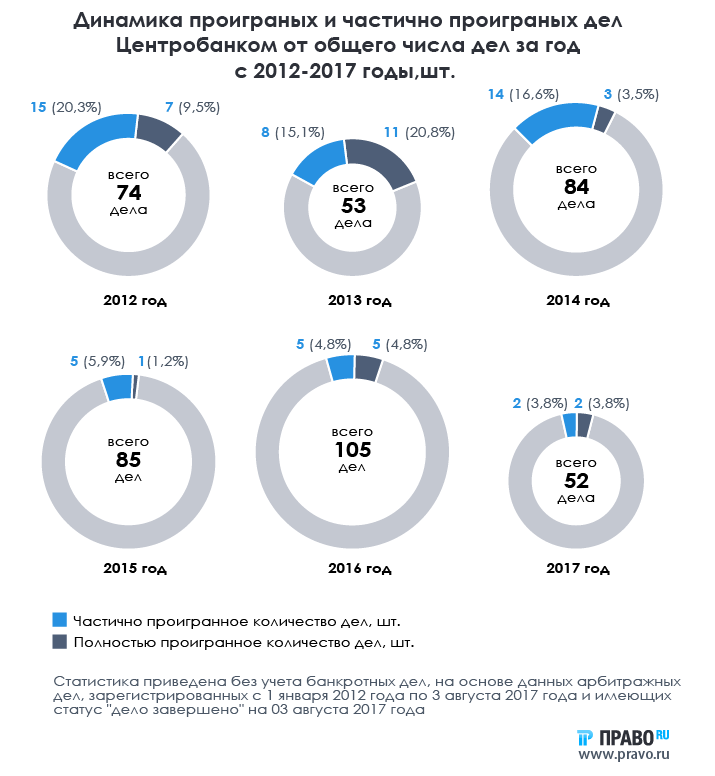

По статистике, собранной аналитиками «Право.ru», за последние 5 лет банки стали все чаще судиться с ЦБ. Если в 2013 году было лишь 53 таких дела, то уже спустя три года их количество увеличилось до 105 споров. Несмотря на кажущуюся «непогрешимость» регулятора, банкам в таких разбирательствах все же удается доказать незаконность действий ЦБ и вернуть себе лицензии. Благодаря чему у кредитных организаций получалось одолеть Центробанк в суде – читайте в нашем материале.

Первым российским банком, который смог вернуть себе отозванную лицензию в судебном порядке, стал «Империал». На тот момент одна из крупнейших кредитных организаций с трудом пережила кризис 1998 года. И ЦБ решил прекратить ее деятельность, потому что у банка скопился приличные долг кредиторами. В 1999 годом «Империал» и вовсе признали банкротом, но пару месяцев спустя руководство кредитной организации смогло вернуть себе лицензию через суд. Служители Фемиды приняли тогда беспрецедентное решение – они запретили ЦБ впредь отзывать у этого банка лицензию. В начале и середине 2000-х годов подвиг «Империала» смогли повторить лишь две кредитные организации. Право на свою дальнейшую деятельность в 2002 году отстоял в суде «Объединенный промышленный банк», а четырьмя годами позже лицензию смог вернуть себе и "РТБ-банк". «Право.ru» подробнее проанализировало более поздние дела, в которых кредитным организациям тоже удалось одержать победы в резонансных спорах с Центробанком.

РБДС против ЦБ

Осенью 2008 года ЦБ, проводя свою очередную проверку, установил, что Русский банк делового сотрудничества по месту официальной регистрации в Малом Левшинском переулке отсутствует, а собственники помещений сведений о нем не имеют. Регулятор сразу же вынес в адрес РБДС предписание, которым обязал кредитную организацию сообщить о своем местонахождении. Банк в ответ сообщил, что не планирует смену юридического адреса, а помещение в Малом Левшинском переулке покинул лишь на время капитального ремонта.

В декабре 2008 года ЦБ направил в кредитную организацию требование уплатить штраф в размере 182 000 руб. за неисполнение первого предписания и устранить нарушения. То есть, принудительно поменять местонахождение. Так и не дождавшись требуемых изменений от РБДС, регулятор спустя год издал приказ о лишении банка лицензии с апреля 2010 года.

Руководство кредитной организации тогда оспорило в Арбитражный суд Москвы два предписания ЦБ от 31 октября и 16 декабря 2008 года. Суды всех инстанций признали акты регулятора незаконными. В обоснование такого решения, служители Фемиды сослались на то, что законодательство не предусматривает возможность принудительно принять решение об изменении места нахождения юрлица. Кроме того, по мнению судов, в спорной ситуации отсутствовала угроза интересам вкладчиков и кредиторов: банк не осуществлял никаких операций, и в его управлении значился лишь один участник.

"Вест" против ЦБ

В начале 2010 года ЦБ лишил лицензии банк «Вест». Причиной к такой санкции стало то, что кредитная организация, по мнению регулятора, на 1 января 2010 года не довела размер своего капитала до объема, которого требует ФЗ "О банках и банковской деятельности" – 90 млн. руб. В мотивировочной части акта ЦБ также указано, что "руководство и участники (или акционеры) банка не приняли результативных мер, направленных на соблюдение требований законодательства при увеличении размера ее капитала".

Руководство «Веста» обратилось в суд с требованием признать решение ЦБ недействительным. Акционеры банка заявили, что самостоятельно увеличили капитал кредитной организации до 90 млн. руб. еще в декабре 2009 года, однако ЦБ тогда отказался регистрировать это изменение уставного капитала. Регулятор в своем решении сослался на формальное основание: пакет документов, представленный банком, не соответствовал требованиям Центробанка. Кроме того, по мнению ЦБ, "Вест" нарушил все сроки подачи заявления об увеличении уставного капитала.

В защиту своей позиции юристы кредитной организации сослались на акт проверки ЦБ в декабре 2009 года. Тогда финансовые ревизоры установили наличие необходимых средств в банке, что и зафиксировали в документах. Однако в суде ЦБ заявил, что эти бумаги не могут считаться доказательствами по делу. Адвокаты "Веста" в ответ пояснили, что ФЗ "О банках и банковской деятельности" не содержит требования отбирать лицензию у кредитной организации из-за невыполнения инструкций ЦБ РФ. В спорном случае же имело место как раз такое нарушение. Юристы истца подчеркнули, что лишить лицензии банк можно из-за отсутствия средств. А в рассматриваемой ситуации "живые деньги" у «Веста» были.

Представители заявителя отметили, что увеличением собственных средств кредитной организации следует считать фактическое увеличение уставного капитала. И это подтверждалось в том числе и предоставленными в ЦБ платежками от 25 декабря 2009 года. Учитывая все перечисленные обстоятельства АСГМ, в мае 2010 года вынес решение в пользу истца. Акт первой инстанции в дальнейшем устоял во всех вышестоящих судах. Таким образом, «Весту» удалось вернуть себе лицензию.

"Атлас банк" против ЦБ

Весной 2014 года Центробанк отозвал лицензию у ООО "Атлас Банк" (учредитель – черногорский "Атлас Банк АО Подгорица") по результатам проверки его деятельности за 2013 год. Регулятор счел, что кредитная организация не определила бенефициаров и не получала информацию о целях деятельности восьми клиентов-юрлиц, чем нарушила подп. 1.1 и 2 п. 1 ст. 7 Закона о противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма. Кредитная организация определила конечными владельцами единственных участников восьми предприятий. Однако, по мнению ЦБ, этого недостаточно: нужно было провести работу по выявлению иных возможных бенефициаров компаний-клиентов. Чиновники обнаружили, что во внутренних правилах банка отсутствует порядок проверки клиентов. При отзыве лицензии регулятор учел и то, что банк несвоевременно отчитался об одной из операций, которая подлежала обязательному контролю. Помимо этого, как следует из объяснения ЦБ, в 2013 году "Атлас Банк" принял участие "в сомнительных операциях" по выводу из России 9 млрд. руб.

"Атлас Банк" и его черногорский учредитель не согласились с таким радикальным решением регулятора и потребовали признать его недействительным (дело № А40-88965/2014). По мнению заявителей, если у юрлица один учредитель, то он и является бенефициарным владельцем компании: значит, здесь банк не допустил нарушений. Несвоевременный отчет об операции банк объяснил сбоем автоматизированной системы. Судья АСГМ, Дмитрий Вигдорчик, не прислушался к доводам заявителей и отказал им. В своем решении он написал, что ошибка программы не снимает с банка вины. Служитель Фемиды не принял довод о единственных участниках предприятий, поскольку банк не доказал, что предпринимал меры для выявления бенефициаров. Вигдорчик согласился с ЦБ и в том, что истец не узнавал целей деятельности и иной информации о клиентах. Кроме того, судья пришел к выводу, что приказ Банка России не ограничивает прав и интересов заявителей, так как его причиной послужила их же собственная неосмотрительность. Таким образом, АСГМ назвал акт госоргана фактором предпринимательского риска.

"Атлас Банк" и его учредитель не согласились с этим решением. В своей апелляционной жалобе они указали, что Закон о противодействии легализации, на который ссылался госорган, лишь говорит о необходимости проверок, но не содержит их механизма. ЦБ ликвидировал этот пробел своими указаниями лишь в 2014 году, а проверка проводилась за 2013-й. Поэтому, как считают представители "Атлас Банка", он кредитной организации приходилось руководствоваться лишь общими нормами. 9 Арбитражный апелляционный суд признал доводы заявителей обоснованными и 16 февраля 2015 года удовлетворил их жалобу. Жанна Поташова, Дмитрий Лепихин и Людмила Яковлева написали в своем постановлении, что деятельность банка по сбору информации о клиентах отвечает требованиям закона. Судьи сочли сведения о бенефициарах восьми клиентов-юрлиц вполне достаточными и отметили, что ЦБ должен был доказать их недостоверность или неточность. Несвоевременный отчет о банковской операции, по мнению суда, не является существенным нарушением, ведь он был единичным и произошел по причине, не зависящей от заявителя. Апелляция указала, что меры, связанные с ограничением прав и свобод, должны быть адекватны правонарушениям. При этом нужно гарантировать защиту прав слабой стороне – проверяемому субъекту, подчеркнул суд. Решение 9-го ААС устояло и в вышестоящих инстанциях.

Советы экспертов «Право.ru»: как выиграть в суде у ЦБ

Кристина Колесник, адвокат Адвокатской палаты Москвы, аспирант Российской академии адвокатуры и нотариата отмечает, что общее у этих дел в том, какие формулировки использовал ЦБ при отзыве лицензии: «Они были общими и без конкретики». В суде кредитные организации разрушали такую позицию регулятора конкретными доводами и фактами, после чего и выигрывали дела, объясняет юрист. Эксперт заметила, что кредитные организации обычно обращаются в суд уже тогда, когда принято самое жесткое решение – отзыв лицензии. А между тем, надо начинать судиться при появлении первых, даже самых мелких претензий со стороны ЦБ, считает Колесник: «Нужно добиваться признания их незаконности по причине формализма». Такая тактика позволит снизить возможные риски отзыва лицензии на основании «неоднократности нарушения банковского законодательства», полагает юрист: «Это одна из любимых формулировок ЦБ для применения самой радикальной санкции к банку». Применение тактики «уменьшения накопления претензий» поможет, если не избежать отзыва лицензии, то уж точно отсрочить его, резюмирует Колесник.

Единичные успешные примеры судебных разбирательств против ЦБ показывают, что банкам надо доказывать свою правоту, последовательно опровергая выводы, к которым пришёл регулятор, говорит Александр Попелюк, советник практики несостоятельности и банкротства Lidings. Тот же «Вест» убедил суд, что недокапитализация, которую вменял ему ЦБ, на самом деле отсутствовала, приводит пример эксперт: «Банк тогда своевременно внёс в капитал деньги и предоставил документы для регистрации изменений. Кроме того, кредитная организация смогла доказать, что другие выводы ЦБ не соответствовали фактическим обстоятельствам». Атлас Банк также преуспел в споре с ЦБ, доказав, что соблюдал требования законодательства в области противодействия отмыванию доходов, полученных преступным путем, констатирует юрист: «Помимо этого, банк подтвердил, что предпринимал меры для получения информации о целях деловых отношений клиентов с кредитной организацией».

Единичные успешные примеры судебных разбирательств против ЦБ показывают, что банкам надо доказывать свою правоту, последовательно опровергая выводы, к которым пришёл регулятор, говорит Александр Попелюк, советник практики несостоятельности и банкротства Lidings. Тот же «Вест» убедил суд, что недокапитализация, которую вменял ему ЦБ, на самом деле отсутствовала, приводит пример эксперт: «Банк тогда своевременно внёс в капитал деньги и предоставил документы для регистрации изменений. Кроме того, кредитная организация смогла доказать, что другие выводы ЦБ не соответствовали фактическим обстоятельствам». Атлас Банк также преуспел в споре с ЦБ, доказав, что соблюдал требования законодательства в области противодействия отмыванию доходов, полученных преступным путем, констатирует юрист: «Помимо этого, банк подтвердил, что предпринимал меры для получения информации о целях деловых отношений клиентов с кредитной организацией».

Старший юрист арбитражной практики юрфирмы VEGAS LEX, Олег Харитонов, поясняет, что стратегия банков в спорах с Центробанком должна строиться вокруг оценки обстоятельств, которые привели к санкциям от регулятора. По мнению эксперта, если банк будет постоянно отстаивать свою позицию даже при получении штрафов от ЦБ, то регулятор может понять, что эта кредитная организация готова активно защищать свои права, и в отношениях с таким банком стоит воздержаться от невзвешенных и необоснованных действий. Вместе с тем, Центробанк обладает достаточным набором правовых инструментов, чтобы в рамках правового поля серьезно усложнить жизнь кредитной организации при ее излишней конфронтационности. Так что в таких судебных процессах чаще всего победа будет на стороне регулятора, однако от попыток защитить свои права при их нарушении отказываться все равно не стоит, резюмирует Харитонов.

Старший юрист арбитражной практики юрфирмы VEGAS LEX, Олег Харитонов, поясняет, что стратегия банков в спорах с Центробанком должна строиться вокруг оценки обстоятельств, которые привели к санкциям от регулятора. По мнению эксперта, если банк будет постоянно отстаивать свою позицию даже при получении штрафов от ЦБ, то регулятор может понять, что эта кредитная организация готова активно защищать свои права, и в отношениях с таким банком стоит воздержаться от невзвешенных и необоснованных действий. Вместе с тем, Центробанк обладает достаточным набором правовых инструментов, чтобы в рамках правового поля серьезно усложнить жизнь кредитной организации при ее излишней конфронтационности. Так что в таких судебных процессах чаще всего победа будет на стороне регулятора, однако от попыток защитить свои права при их нарушении отказываться все равно не стоит, резюмирует Харитонов.

Основная сложность подобной категории дел заключается в наличии большого массива бухгалтерских данных, которые требуют углубленного изучения, объясняет юрист практики по разрешению споров и банкротству АБ "Линия Права", Роман Кузьмин. Поэтому необходимо искать наиболее яркие ошибки регулятора и выявлять какие-то грубые просчеты, чтобы заставить суд детальнее проанализировать фактические обстоятельства дела, добавляет эксперт. Именно благодаря такой тактике перечисленным банкам и удалось доказать несостоятельность позиции ЦБ. Юрист рассказывает, что в обсуждаемых спорах истцы последовательно признали незаконными предшествующие отзыву лицензии предписания Центробанка. В итоге суды приходили к выводу об отсутствии неоднократности нарушений у кредитных организаций и признавали действия ЦБ незаконными, констатирует Кузьмин. Он отмечает, что большинство суждений регулятора лежат в бухгалтерской и экономической плоскости, а потому зачастую отсутствуют четкие критерии для определения обоснованности аргументов Центробанка. Для суда определить несостоятельность подобных выводов будет трудно, предупреждает Кузьмину: «Так что желательно банкам строить позицию на формализованных нарушениях положений методик, инструкций и иных документов, которые принимает сам регулятор».